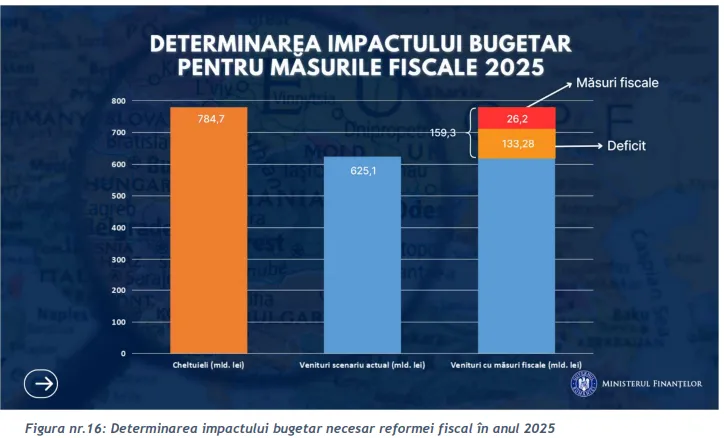

Planul Bugetar-structural național pe termen mediu 2025-2031 este de vineri seara, 25 octombrie, cel mai important document fiscal pentru România în perioada următoare. Planul cuprinde reformele fiscale pe care statul român și le asumă pentru e reduce deficitul care va fi de 7,9% la sfârșitul acestui an. În 2031, deficitul ar trebui să fie sub 3%.

Obiectivul principal al reformei fiscale este consolidarea rezilienței economice și sociale a României, facilitând o tranziție digitală echitabilă și îmbunătățind sustenabilitatea fiscală. Măsurile prevăzute contribuie la creșterea economică și respectarea principiilor unei impuneri echitabile, evitând distorsiunile fiscale și stimulând conformarea voluntară.

Analiza bugetară a anului 2025

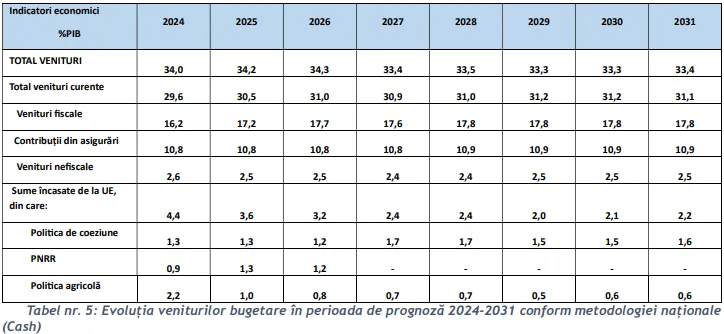

În 2025, fondurile publice necesare pentru finanțarea cheltuielilor publice sunt estimate la aproximativ 784,7 miliarde lei (156,94 miliarde euro). Veniturile bugetare prognozate pe baza creșterii nominale a PIB-ului vor fi de 625,1 miliarde lei (125,2 miliarde euro), generând un deficit de finanțare de 159,3 miliarde lei (31,86 miliarde euro). În acest context, ținta de deficit bugetar de 7% din PIB pentru 2025 nu ar fi atinsă, deficitul fiind estimat la 8,2% din PIB.

Pentru acoperirea acestui deficit:

- Se vor atrage 133,3 miliarde lei (26,6 miliarde euro) din finanțarea deficitului bugetar.

- Restul sumei de 26,2 miliarde lei (5,24 miliarde euro, reprezentând 1,37% din PIB) va fi acoperită prin reforma fiscală și de administrare a impozitelor și taxelor, având un impact bugetar de cel puțin 1,1% din PIB în 2025.

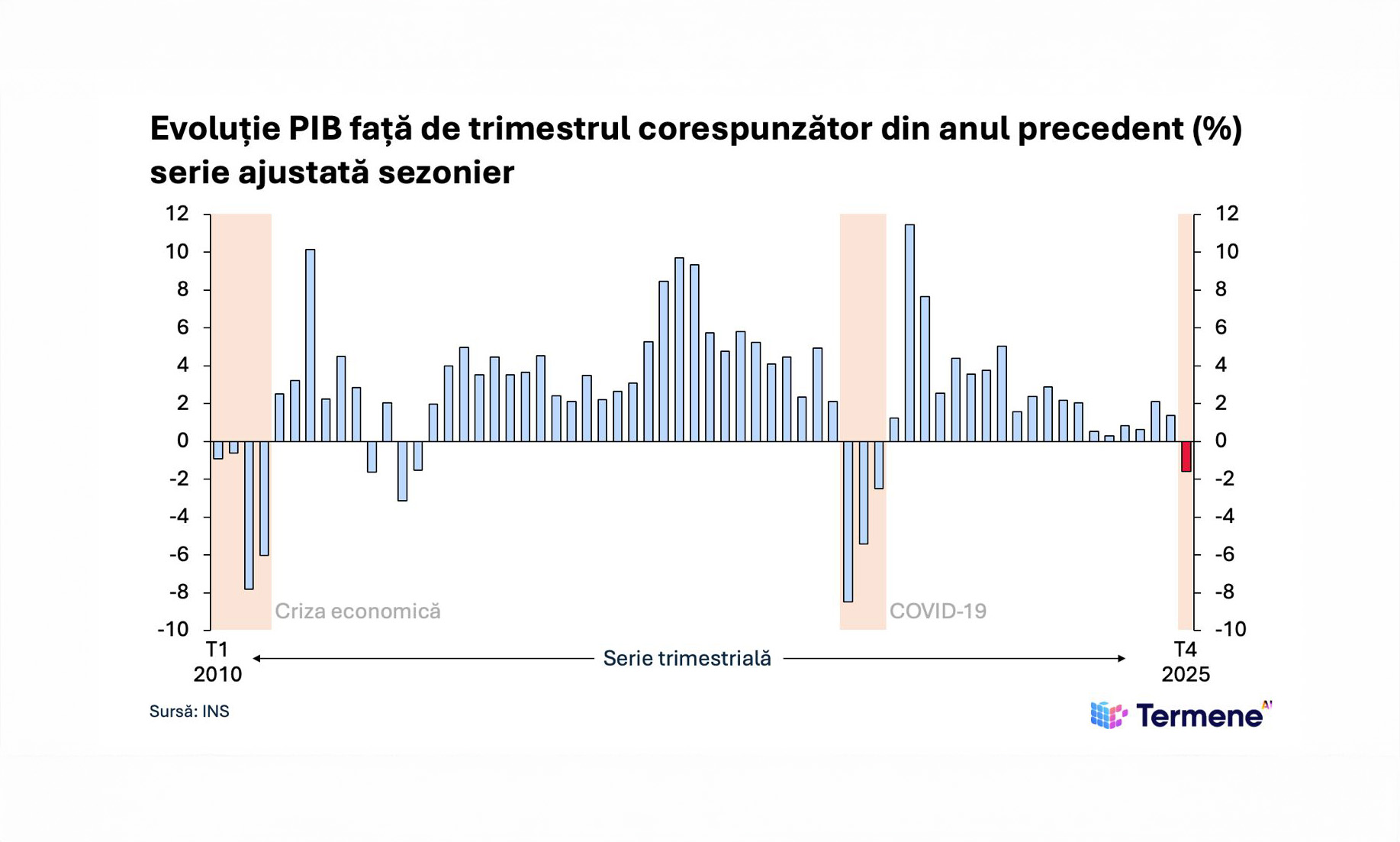

În 2024, deficitul bugetar este estimat la 7,9% din PIB conform metodologiei ESA. Veniturile curente au crescut cu 1,1 puncte procentuale din PIB în primele opt luni ale anului, ca efect al măsurilor adoptate în anul precedent. În trimestrul IV, încasările vor reflecta și majorarea plafonului lunar neimpozabil de la 2.000 lei la 3.000 lei pentru veniturile din pensii.

Reforma fiscală din 2025

Reforma fiscală cu un impact bugetar estimat la 1,1% din PIB pentru anul 2025 se bazează pe propunerile Băncii Mondiale și își propune următoarele măsuri specifice:

- Actualizarea regulilor de impozitare

Revizuirea bazelor de impozitare și a ratelor pentru principalele impozite: impozitul pe profit, impozitul pe venit/contribuții sociale, TVA, accize și impozite ecologice.

Îmbunătățirea sistemului de impozite locale și de redevențe, respectând principiile echității fiscale.

- Revizuirea facilităților fiscale

Ajustarea facilităților fiscale pentru a preveni distorsiunile și a asigura echitatea între contribuabili, eliminând eventualele avantaje nejustificate pentru anumite categorii de contribuabili.

- Combaterea optimizării fiscale

Eliminarea strategiilor de optimizare fiscală, în special cele care implică transferul de fonduri către exterior, donațiile, sponsorizările și deducerile fiscale. Aceste măsuri sunt esențiale pentru a sprijini competitivitatea afacerilor și a reduce pierderile la bugetul de stat.

- Stimularea investițiilor private

Crearea de mecanisme de facilitare a investițiilor, oferind antreprenorilor stimulente precum credite fiscale pentru investițiile care contribuie la dezvoltarea economică.

- Distribuirea echitabilă a sarcinii fiscale

Implementarea unui sistem de deduceri de bază și deduceri specifice în funcție de veniturile și situația socială a contribuabililor, pentru a susține persoanele vulnerabile și a stimula investițiile în servicii private, cum ar fi asigurările de sănătate și pensii.

- Gestionarea impozitului pe proprietate

Stabilirea unui sistem eficient de impozitare a proprietăților, utilizând date actualizate pentru a asigura o evaluare corectă și impozitarea proprietăților în funcție de valorile lor de piață, aliniindu-se astfel la jalonul 237 din PNRR.

Impozitarea microîntreprinderile pe cifra de afaceri se va face doar sub pragul de 88.500 de euro

Noua legislație prevede modificări ale Codului Fiscal pentru reducerea aplicabilității regimului de taxare special pentru microîntreprinderi:

Reducerea dispozițiilor speciale începe în T1 2023 și va fi completă până în T4 2024.

În 2025-2027, măsurile includ evitarea divizării artificiale a bazei de impozitare, ajustarea cotei și eliminarea deducerilor. De asemenea, Guvernul va evalua alinierea pragului de eligibilitate al regimului de impozitare la cel al TVA (88.500 euro), conform recomandărilor Băncii Mondiale, o decizie urmând să fie luată până la începutul lui 2025.

Scopul reformei

- Evite divizarea artificială a bazei de impozitare,

- Revizuiască cota de impunere,

- Elimine deducerile,

- Reduca gradual pragul de impozitare al microîntreprinderilor în perioada 2025-2027.

Conform raportului Băncii Mondiale, România ar trebui să alinieze pragul de eligibilitate pentru regimul de taxare la cel al TVA-ului, care este în prezent de 88.500 EUR. Aceasta este considerată o bună practică internațională, în contextul în care o afacere care respectă pragul de TVA ar trebui să fie capabilă să respecte și regula impozitului pe profit. Pragul actual de 500.000 EUR pentru microîntreprinderi este considerat foarte ridicat, mult peste recomandările Băncii Mondiale și comparativ cu alte state membre UE, ceea ce afectează eficiența acestui sistem fiscal.

Comentariile primite prin scrisoarea de răspuns la CP3 - PNRR subliniază că îndeplinirea jalonului 206 ar fi considerată realizată dacă România ar implementa recomandările Băncii Mondiale privind alinierea pragului de eligibilitate la cel al TVA (88.500 EUR). O decizie în această privință este așteptată din partea Coaliției de Guvernare și a Guvernului României până la începutul lui 2025.

Sistem informatic pentru impozitarea proprietăților

Un sistem informatic operațional va evalua proprietățile impozabile, utilizând valori de piață pentru a stabili baza fiscală în măsura în care există suficiente date pentru un model de evaluare automatizat.

Aceste reforme și ajustări fiscale urmăresc să asigure o structură fiscală simplificată, eficientă și echitabilă, aliniată la standardele internaționale, susținând astfel stabilitatea economică a României.

.png)