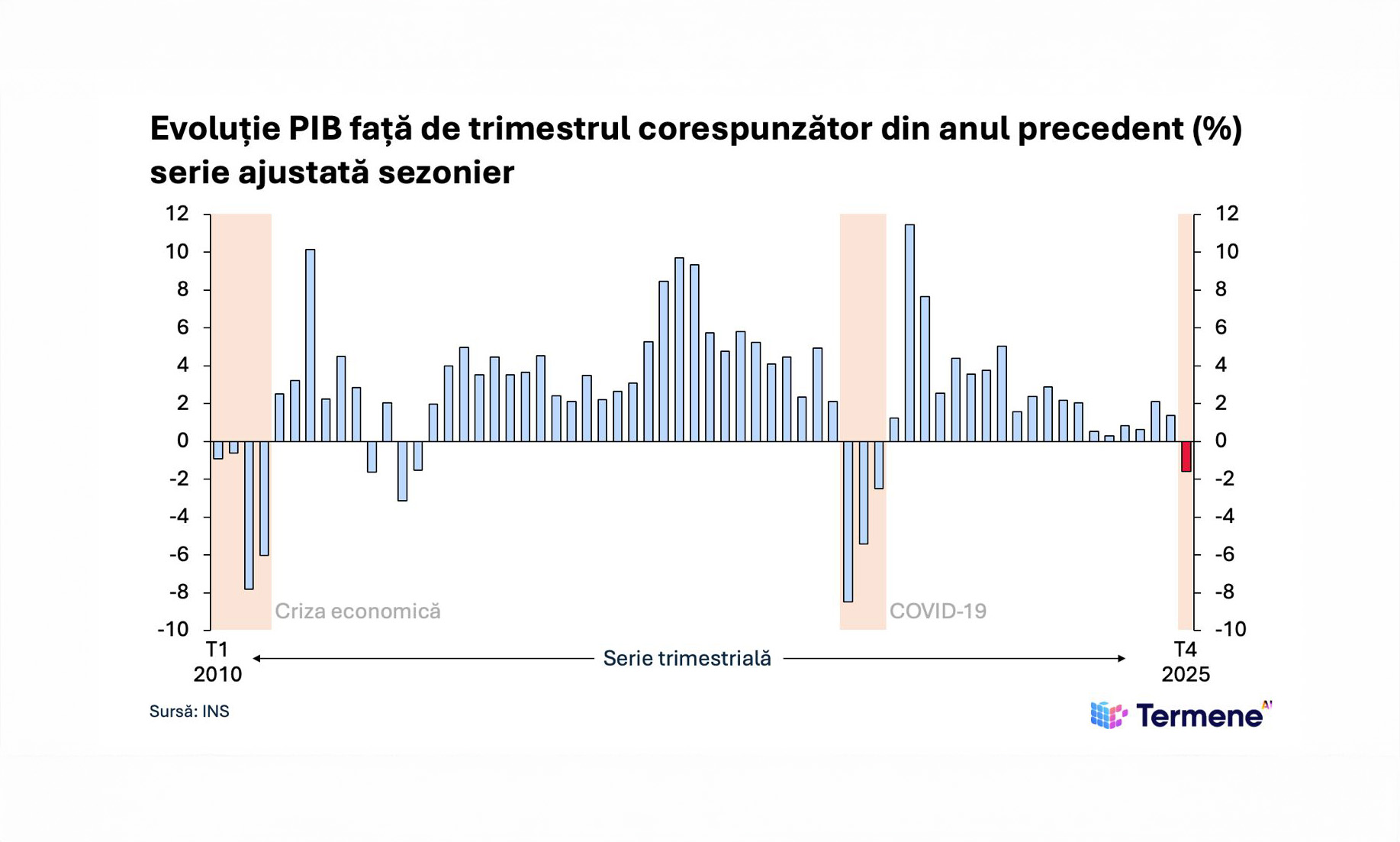

Mediul de afaceri și analiștii financiari se așteaptă ca guvernele europene să înceapă să-și reducă treptat, începând cu a doua parte din acest an, sprijinul acordat pentru finanțarea afacerilor mici și mijlocii și pentru salvarea locurilor de muncă.

Provocarea cu care se confruntă acum directorii executivi și financiari este cum să identifice din timp clienții și furnizorii cu risc ridicat, înainte de inevitabilul val de insolvențe și întârzieri la plată care s-ar putea declanșa ca un tsunami.

Există atât riscuri asociate insolvenței clienților - care ar putea genera pierderi financiare consistente și proceduri judiciare de durată și costisitoare pentru recuperarea creanțelor, cât și riscuri legate de insolvența furnizorilor - de la pierderea avansurilor și depozitelor achitate până la întreruperea producției și ritmicității livrării serviciilor.

Unul dintre factorii cheie care măresc riscul de declanșare în lanț a insolvențelor este sectorul în care activează un client. De exemplu, afacerile din sectorul ospitalității, comerțului cu amănuntul de produse nealimentare, industria aeriană și sectorul auto comportă actualmente un risc mai mare de insolvență, conform analizelor asigurătorului de risc comercial Euler Hermes.

Efectul de domino în materie de insolvență a întreprinderilor ar putea începe să se manifeste din al doilea semestru al anului 2021, dat fiind faptul că majoritatea sectoarelor nu vor reuși să revină la cifrele de afaceri și la profitabilitatea de dinainte de criză până la începutul anului 2022 sau chiar până în 2023.

Dependența mare de comerțul transfrontalier, fluxurile de numerar precare și insuficiența investițiilor în transformarea digitală sporesc vulnerabilitatea companiilor cu bilanțuri deficitare.

Bancherii vor fi tot mai reticenți să finanțeze companiile cu grad mediu și ridicat de risc care nu au reușit să beneficieze de împrumuturi garantate de stat.

Cum identifici semnele de risc de insolvență și dificultăți financiare la clientul tău

- Îi ia mai mult timp decât de obicei să deconteze facturile;

- Ți-a cerut insistent să renegociați contractele;

- Există o tendință de întârziere a livrărilor sau chiar litigii în instanță în acest sens;

- Finanțatorii refuză să-l sprijine cu reînnoirea facilităților de credit;

- A încercat fără succes să atragă surse de finanțare alternative;

- I-au crescut cheltuielile de asigurare contra riscului de neplată a creditului;

- A pierdut recent un client/furnizor important;

- Nu poate plăti la timp salariile angajaților sau contribuțiile sociale.

Situația este complexă, deci trebuie să ai o vizibilitate de 360 de grade asupra a ceea ce se întâmplă în jurul tău, mai ales asupra evoluției partenerilor tăi de afaceri, afirmă analiștii Euler Hermes.

Anul 2021 se anunță a fi un an riscant pentru întreprinderile care se bazează pe creditul comercial pentru a-și vinde bunurile și serviciile.

Odată cu viitoarea normalizare a insolvențelor, după eliminarea treptată a mecanismelor de asistență și ajutor de stat, toate întreprinderile vor fi tentate să scurteze termenele de rambursare, să reducă liniile de credit și să fie mai selective în ceea ce privește clienții cărora le acordă credite.

Întreprinderile și sectoarele care au reușit să migreze spre online au atenuat o parte dintre efectele negative ale carantinei generalizate. De aceea, furnizorii transformați digital vor deveni parteneri de afaceri preferați și privilegiați.

Efectul de domino al Covid-19 asupra destructurării lanțurilor de aprovizionare și desfacere ar putea fi diferit de orice reacție în lanț de insolvență pe care economia globală a experimentat-o în trecut.

Stabilirea unui plafon maxim pentru creditul comercial bazat pe antecedentele comportamentale și de plăți ale clienților este o modalitate eficientă de a-ți limita expunerea la riscurile financiare și de a-ți spori protecția împotriva riscului de insolvență.

Un sfat bun este să compari termenele de rambursare și durata de încasare a creanțelor pentru clienții tăi cu tendințele din sectorul lor de activitate.

Cum să supraviețuiești cu pierderi minime

România a avut cel mai redus pachet de sprijin pentru combaterea efectelor negative ale pandemiei asupra economiei din Europa Centrală şi de Est, guvernul alocând fonduri şi garanţii sub 4% din PIB, conform unei analize realizate de agenţia de rating Moody’s și citată de Ziarul Financiar.

De aceea, brokerii și asigurătorii de riscuri financiare au observat în România o amplificare a riscului de neplată a creditului comercial.

Întreprinderile care au acces la informațiile cele mai relevante înțeleg cel mai bine procedurile de insolvență și reacționează cel mai rapid își vor recupera cea mai mare parte din datorii și vor supraviețui cu pierderi minime.

Analiza riscului comercial și de creditare va deveni în 2021 un criteriu important de alegere a surselor de informare, în contextul în care din toamnă se așteaptă o accentuare a insolvențelor și o creștere a numărului de clienți rău-platnici.

Ce poți face cu informațiile furnizate de Termene.ro

- Scazi riscurile unor afaceri neprofitabile, alegând doar parteneri serioși și verificați în prealabil;

- Acorzi credite comerciale de tip credit furnizor în concordanță cu capacitatea reală de plată a clienților la 30 de zile;

- Îți monitorizezi permanent partenerii (clienți, furnizori) ca să nu te ia prin surprindere evoluția lor financiară sau juridică.

Nivelul de risc comercial al firmelor din portofoliul tău pe care le monitorizezi - estimat prin nota de bonitate Termene.ro - și suma pe care acestea o pot plăti furnizorilor în următoarele 30 de zile (capacitatea lor de plată) te ajută să decizi dacă accepți plata la termen și le oferi în continuare credit comercial (de furnizor) sau dacă ar fi bine să fii mai prudent și să le soliciți plata în avans pentru produsele și serviciile tale.

De asemenea, existența unor facturi neachitate la termen raportate în RedBill, litigiile comerciale în instanță sau incidentele de plată cu bilete de ordin sau cecuri raportate la Centrala Incidentelor de Plăți sunt informații relevante pentru comportamentul de plată al firmelor, evidențiate prompt de motoarele interne de verificare și monitorizare a companiilor dezvoltate de termene.ro.

Te-ar putea interesa și: Bilet la ordin: Ce este și cum se utilizează?

La ce informații trebuie să te uiți atunci când verifici un partener de afaceri

- Cu ce termene de plată lucrează în relațiile sale comerciale;

- Care este durata medie de încasare a creanțelor sale;

- Care este limita de credit la care te poți expune în siguranță;

- Care este necesarul său de finanțare pe termen scurt și riscul lui de insolvență;

- Are sau nu bani neîncasați în piață peste media rezultată din comparația sectorială cu concurenții săi;

- Ce indicatori financiari îi sunt afișați cu roșu:

- - capitalurile proprii negative din bilanț;

- - lichiditatea și solvabilitatea limitată;

- - datoriile totale ridicate ale firmei;

- Are politici imprudente de distribuire a dividendelor;

- Administratorii își împrumută firma pentru a o susține.

Datele reprezintă fundamentul inovării. Știința datelor dezvăluie tendințele piețelor și produce informații pe care oamenii de afaceri le pot utiliza pentru a lua decizii mai bune și pentru a crea produse și servicii mai inovatoare.

Termene.ro investește în inovare, cercetare și tehnologii de ultimă generație din sfera inteligenței artificiale și machine learning pentru a înțelege mai bine datele colectate din diverse surse și pentru a-și optimiza serviciul de analiză a partenerilor de afaceri, pentru stabilirea riscului comercial și de creditare.

Algoritmii de machine learning ajută specialiștii platformei termene.ro la o mai bună înțelegere a datelor și vor putea fi aplicați în managementul riscului comercial la nivelul firmelor și în relația acestora cu partenerii de afaceri.

Creează chiar acum un cont pe termene.ro!

.png)