Valoarea prezentă a banilor din viitor

Investopedia scrie că:

Valoarea actualizată (PV) este valoarea curentă a unei sume de bani viitoare sau a unui flux de fluxuri de numerar, având o rată de rentabilitate specificată. Fluxurile de numerar viitoare sunt actualizate la rata de actualizare și, cu cât rata de actualizare este mai mare, cu atât este mai mică valoarea actuală a fluxurilor de numerar viitoare. Determinarea ratei de actualizare corespunzătoare este cheia pentru evaluarea corectă a fluxurilor de numerar viitoare, indiferent dacă acestea sunt venituri sau obligații de creanță.Rata de actualizare este rata cu care se diminueaza suma din viitor pentru a obține valoarea prezentă a banilor din viitor.

Să descifrăm împreună formula aceasta:

Să zicem că vinzi un produs pentru care vei încasa 10.000 de lei peste 3 luni. Ai nevoie de banii aceștia azi, ceea ce înseamnă ca va trebui să te împrumuți de 10.000 de lei.

Dacă te vei împrumuta la bancă cu 6% dobândă anuală, atunci la finalul perioadei de 3 luni va trebui să dai băncii cei 10.000 de lei împrumutați, plus 150 de lei dobândă, adică 10.000*(6%*3luni/12 luni). Adică îi vei da cei 10.000 de lei vânduți azi, plus încă 150 de lei din profitul obținut în cursul anului folosind cei 10.000 de lei împrumutați. Cei 150 de lei reprezintă costul banilor împrumutați.

Formula de calcul pentru valoarea prezentă

Deci, care este valoarea prezentă a celor 10.000 de lei pe care îi vei primi la sfârșitul anului? Formula de calcul este:

VP = VV / (1+R)n

unde Valoarea Prezentă Netă (VP) este reprezentată de raportul dintre valoarea viitoare (VV) și 1 + rata actualizării (r) la puterea n, iar n este numărul perioadelor de calcul, 3 (luni) în cazul nostru.

Deci valoarea prezentă a celor 10.000 de lei este 9.851,49 de lei. Atât valorează azi cei 10.000 de lei pe care îi vei primi peste 3 luni.

Calculul de mai sus este un mod de a vedea vânzarea cu plata la 3 luni prin prisma costului capitalului pe care trebuie să-l împrumuți ca să poți cheltui acum cei 10.000 de lei pe care ai fost de acord să-i încasezi peste 3 luni.

Intră în scenă Termene.ro

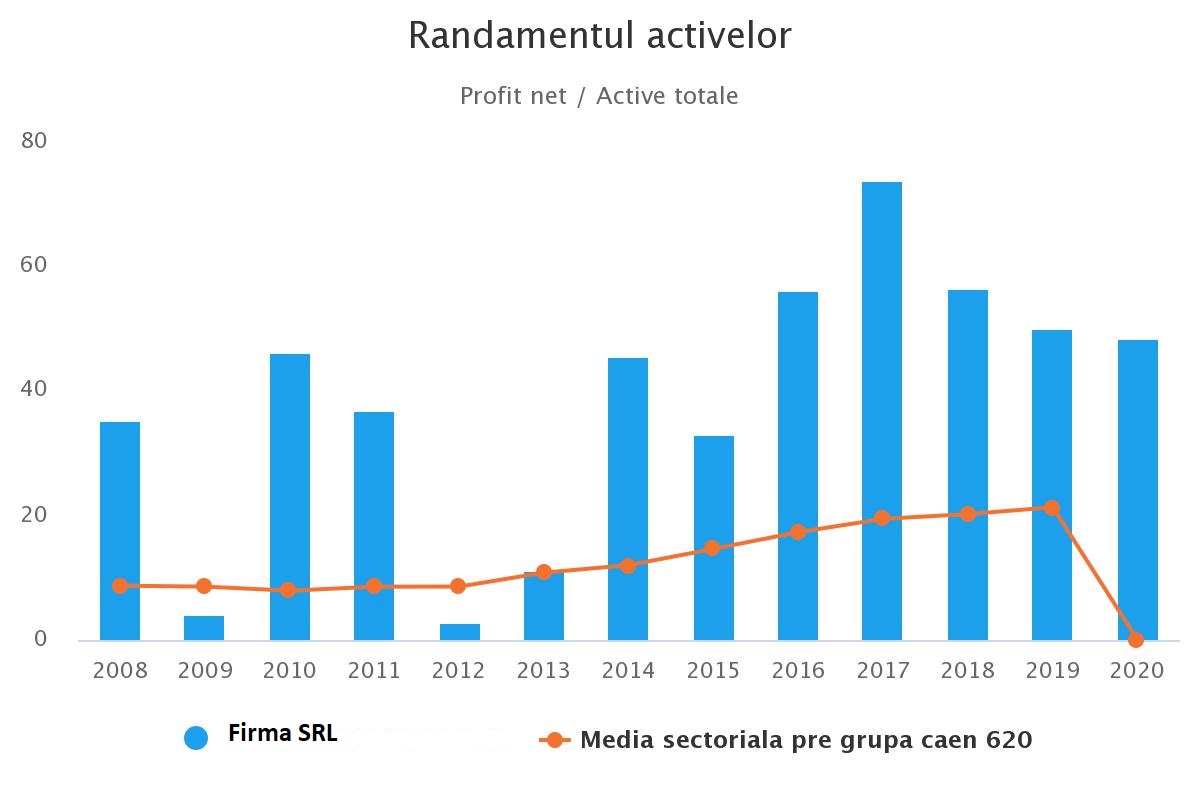

Dar este asta o decizie corectă? Adică prin vânzarea cu plata la 3 luni câștigi sau pierzi bani? Depinde de performanțele firmei tale. Dacă ești client Termene.ro, este suficient să îți analizezi propria firmă în platformă. Un prim indicator la care e bine să te uiți este randamentul activelor.

Să zicem că indicatorul Randamentul Activelor este 55,43, ca în graficul următor.

Asta înseamnă că, în 3 luni, firma ta ar obține 11.385,72 lei pentru cei 10.000 de lei vânzări, dacă clientul ar accepta să plătească prețul acum. Aceasta este eficiența utilizării activelor de către firma ta.

Înseamnă că decizia de a credita clientul pentru 3 luni este una greșită, dacă firma decide să crediteze clientul folosind activele circulante proprii. În felul acesta renunță la 1.385,72 lei la finalul celor 3 luni. În practică este însă mai complicat. S-ar putea să ai nevoie de această vânzare pentru a ține capacitatea de producție la un nivel optim. Este de asemenea posibil să-ți dorești foarte mult o relație cu un client strategic și asta să primeze în fața altor criterii.

Soluția corectă

Care este soluția corectă pentru antreprenor?

- O primă soluție ar fi să încerci să obții plata la vânzare oferind clientului un discount pentru plata pe loc în loc de plata la termen. Ai putea folosi calculul valorii prezente nete cu rata dobânzii unui credit la bancă pentru a justifica un discount mic pentru client.

- În cazul în care nu poți convinge clientul să plătească acum întreaga valoare, poți împrumuta fără grijă 10.000 de lei de la bancă, la o dobândă anuală de 6% (1,5%, la 3 luni), pentru că randamentul la 3 luni pe care îl vei obține este de 13,86%, ceea ce înseamnă că va acoperi cu ușurință costul împrumutului.

- A treia soluție este factoringul

Soluția Factoring

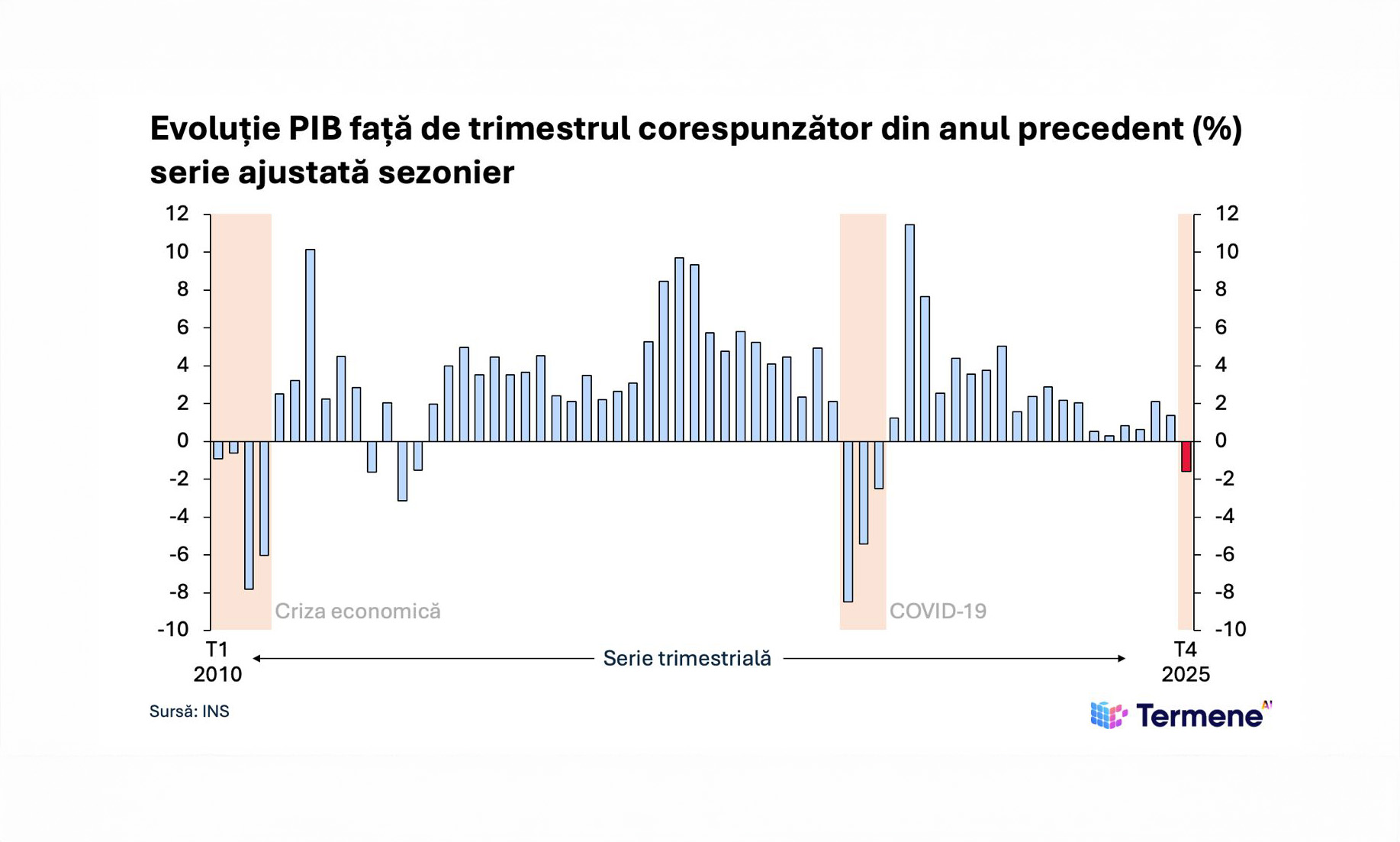

Situații precum cea prezentată mai sus se întâmplă tot timpul. Există o tendință de creștere a duratei de plată a datoriilor, conform unei analize publicate de Termene.ro recent. Durata medie de plată a datoriilor a crescut în 2020 la 210 zile, ceea ce crează o presiune uriașă asupra companiilor din România.

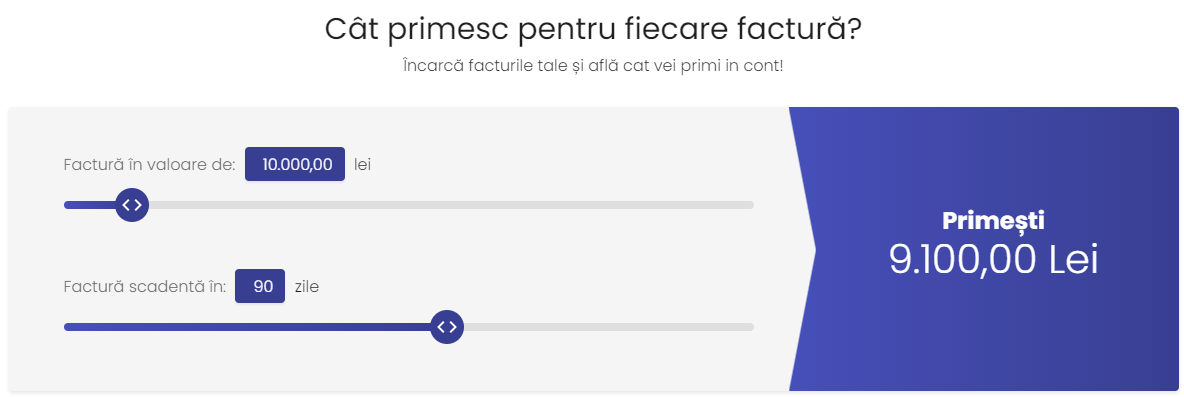

Termene.ro a sesizat această nevoie de finanțare a companiilor din România și de aceea am inclus în platformă, cu acces direct din contul fiecărui utilizator, soluția factoring - o metodă prin care companiile cesionează creanțele din viitor pentru a obține o finanțare rapidă în prezent. Vinzi o factură cu termen de încasare în viitor și primești banii azi, cu un discount.

Simulare Instant Factoring

Metoda de analiză este aceeași: dacă randamentul anual al utilizării activelor companiei /12 luni înmulțit cu numărul de luni de creditare este mai mare decât comisionul plătit către firma de factoring împărțit la valoarea facturii, atunci decizia de a apela la factoring este una justificată și profitabilă. În cazul exemplului de mai sus, pentru o factură de 10.000 de lei cu termen de plată de 3 luni plătiți un comision de 900 de lei pentru factoring, adică 9% la 3 luni sau 36% pe an.

Randamentul anual al utilizării activelor este 55,43%, adică 4,62% lunar sau 13,86% pentru 3 luni. Aceasta înseamnă că, deși încasezi cu 900 de lei mai puțin, valoarea de azi a banilor pe care urma să îi primești peste 3 luni este 9100 lei * 13,86%=10.361,26 lei. Deci decizia de a apela la factoring este una corectă dacă ai nevoie de bani astăzi.

Te-ar mai putea interesa și:

.png)