Radu Georgescu, antreprenor în serie, vorbește în emisiunea „A fost odată în business” despre începuturi, despre IT în anii '90, despre dezvoltarea antivirusului RAV și vânzarea acestuia către Bill Gates, despre modul în care se raportează la eșec și succes, dar și despre maturizarea ecosistemului antreprenorial din România.

Radu Georgescu, antreprenor în serie, vorbește în emisiunea „A fost odată în business” despre începuturi, despre IT în anii '90, despre dezvoltarea antivirusului RAV și vânzarea acestuia către Bill Gates, despre modul în care se raportează la eșec și succes, dar și despre maturizarea ecosistemului antreprenorial din România.

FEATURED STORY

Un studiu bazat pe datele din platforma Termene.ro examinează evoluția mediului de afaceri local în perioada 2008-2024, oferind o imagine detaliată a transformărilor prin care a trecut: un motor care a accelerat, s-a adaptat și a navigat turbulențele globale, construind o bază de business mai mare și mai robustă.

Lista lui Bolojan. Pierderi totale de aproape 20 mld. lei, dar pe listă sunt și companii profitabile, precum Oil Terminal sau CNCIR. GRAFICE

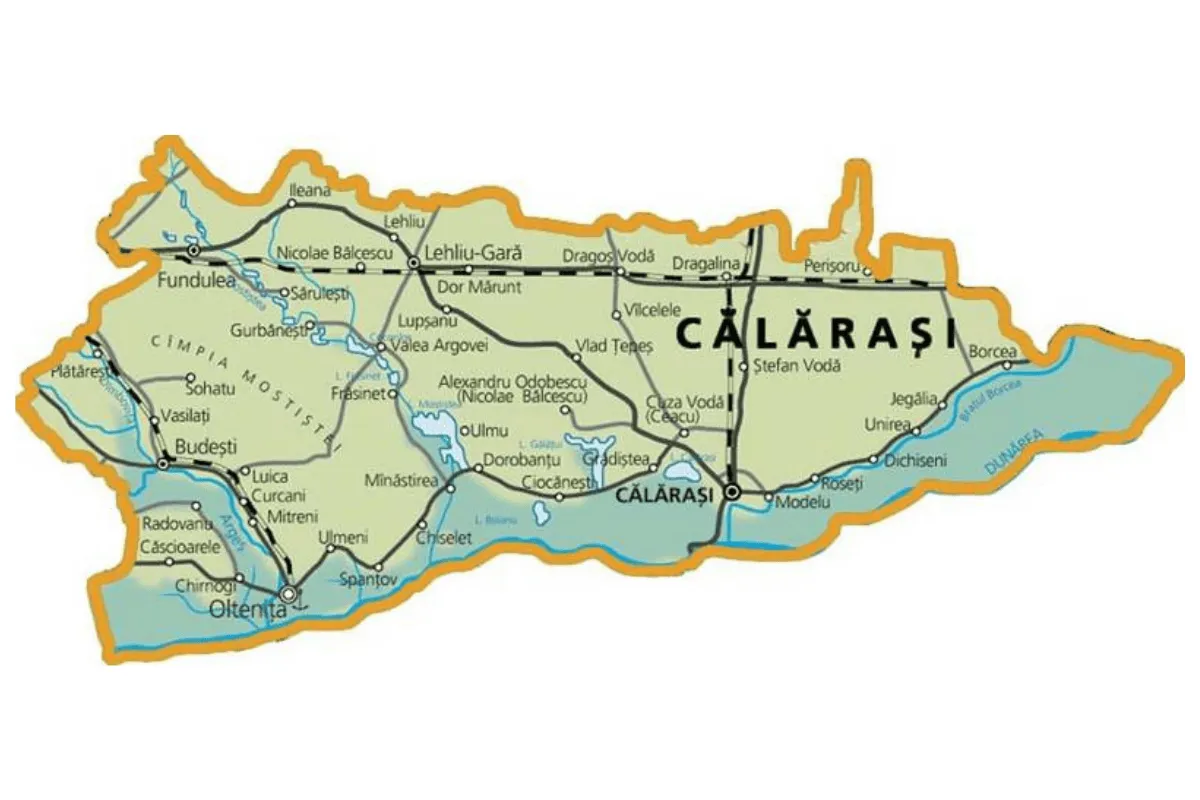

Călărași în date. Primii 10 jucători reprezintă o treime din cifra totală de afaceri la nivel de județ. Profiturile firmelor din Călărași, plus 450% în perioada 2008-2024

Abonează-te la Business Hub

Vrei să nu ratezi nicio știre din Termene Business Hub? Abonează-te pentru a primi zilnic știri relevante la prima oră.

.webp)

.webp)